怎么看股票好不好

怎样判断一支股票估值的高低?主要看哪些数据

怎样判断一支股票估值的高低?主要看哪些数据

判断一只个股值不值得买,其实不要弄的太复杂,也不需要过多的深入研究,只要抓住几个要点,切入分析,就可以掌握了!

第一个指标:个股的市盈率

市盈率又分为静态和动态两种:

市盈率LYR是价格除以上一年度每股盈利计算的静态市盈率,这个是静态市盈率;

市盈率TTM是价格除以最近四个季度每股盈利计算的市盈率,这个是动态市盈率。

其中,我们经常被提及的市盈率其实以动态更多一些,而参考的数据标准大致为:

0-13 :即价值被低估

14-20:即正常水平

21-28:即价值被高估

28+ :反映股市出现投机性泡沫

28+ :反映股市出现投机性泡沫

第二个指标:个股的10年平均市盈率TTM数值

这个其实也很好理解,也就是把市盈率TTM统计为近10年内的平均指标数值,从而进行参考

从估值来说2007年时茅台动态市盈率(PE)101倍,回头看静态73倍,如今动态约28倍;

中国平安2007年时动态150倍,现在静态13倍PE;

万科、招行,12年前都是40多倍市盈率,现在都10倍左右,甚至以下!

而对于这些个股来说,以10年的平均市盈率周期为参考标准,我们发现,个股的市盈率TTM越低于平均10年平均数值之下,价值越高,越高于平均市值,则风险越大!

就好比目前的贵州茅台市盈率TTM为33.12 而近十年里最低为8.83,平均值为24.27,所以往往预示着风险。

第三个指标:个股相对位置

A股里的个股分为价值股和周期股两种类型。

价值股占比不到10%,以茅台,伊利,片仔癀这样的超级品牌,权重股为主,常常走出的行情是一个曲线向上,趋势向上,贯穿牛熊的走势。

而周期股,在市场里占比将近90%,也就是说大部分的个股都是周期类型的个股,以券商最为代表!他们常常会在熊市跌至一个底部区域,在牛市涨到一个历史的高位。

所以说,我们完全可以通过历史个股的低位区域来判断个股的相对价值和估值,而通过历史的高位区域,来决定是否卖出!!

第四个指标:企业的业绩增长率和市值的变化

对于一些优质的企业来说,如果业绩和利润上升的趋势幅度、明显,那么这个势必是会体现在股价上的。

就好比投资行业格局改善后,头部企业盈利增速远高于收入增速的阶段。三聚氰胺事件后,乳制品行业集中度加速提升,2010年至今,伊利股份主营业务收入复合增长率为14%,而净利润复合增长率为29%。

从“事发前”的13元/股左右大跌至最低的6.5元/股左右,一个多月里股价快速腰斩。十年后的今天,伊利股价已涨回至33元/股,若复权计算,期间涨幅超过了30倍。这就是一个正常,并且优质的现象。

但是反过来看,如果公司的业绩和利润都是保持着一个较高的复合增长,但是股价和市值却米有太大的变化,甚至出现了下滑,那么就可以看为错杀,估值被严重低估。

第五个指标:整个大盘相对的位置

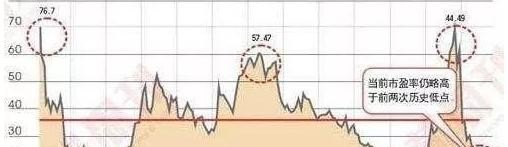

A股不同于美股,美股走的是10年的牛市周期,所以在美股里寻找一些低估值,高价值的个股比较困难,需要一些“手段”!但是在A股里,常常走出的是熊长牛短的周期规律,所以,我们往往可以通过牛熊周期来判断一支股票估值的高低!

简单的说就是在牛市的末期,大部分的个股都会处于一个估值相对较高,价值相对较低的状态。

而在熊市的末期,则刚好相反,大部分的个股会处于一个估值相对较低,价值相对较高的状态。

所以说,能够很好,有效的判断出A股市场处于的是一个熊市,还是牛市的周期,并且处于周期里的哪一个阶段和状态,是非常重要的!

总结

股神巴菲特说过一句经典的话:预测股票短期的涨跌,那是愚蠢的行为!能知道股票明天涨跌的人只有两个:一个上帝,另一个就是骗子!

而我认为:高景气行业之中业绩持续高成长的优秀企业,没有必要去预测短期的涨跌!最好的投资方法就是在市场绝望中逢低买入高景气行业之中高成长的优秀企业,其它的事情就交给时间!在股市中战略眼光+良好的心态=成功!

因为无论是买大白马股也好,绩优股也罢,都不是无条件的去买,涨幅过大了或者进入熊市了,这些优质股照样会下跌。投资者应该顺势而为,低价时买进好股票长抱不放,而不是高价时大肆采购!只有见识而没有耐心等待高价值,低估值出现的人,是赚不到大钱的!

⭐点赞关注我⭐带你了解更多财经和投资背后的真正逻辑。谢谢您的支持,一家之言,欢迎批评指正。⭐点赞关注我⭐带你了解更多财经和投资背后的真正逻辑。谢谢您的支持,一家之言,欢迎批评指正。判断股票的高低,也就是看股票的当前估值是处于高估还是低估状态。

那么从估值来说,就有很多指标,但是对于不同行业,不同时期就会有侧重点,严格来做主要的指标有下面几个。

1.市盈率

市盈率简称为P/E,主要计算方法为:PE=股票价格除/每股收益。

我们在计算一个公司的市盈率的时候,股价通常取最新收盘价,而每股收益EPS方面,若按已公布的上年度每股收益EPS计算,就被成为称为历史市盈率;计算预估市盈率所用的EPS预估值,一般采用市场平均预估,追踪公司业绩的机构收集多位分析师的预测所得到的预估平均值或中值。

没有一个确切的准则规定市盈率在多少是合理的。

我们经常谈到的市盈率通常指的是静态市盈率,是用来作为比较不同价格的股票是否被高估或者低估的指标。用市盈率衡量一家公司股票的质地时,并非总是准确的。一般认为,如果一家公司股票的市盈率过高,那么该股票的价格具有泡沫,价值被高估,当前股价处于高位。当一家公司增长迅速以及未来的业绩增长非常看好时,利用市盈率比较不同股票的投资价值时,这些股票必须属于同一个行业,因为此时公司的每股收益比较接近,相互比较才有效。2.市净率

市净率简称为P/BV,主要计算方法是:P/BV=每股市价/每股净资产。

每股市价即当前股票的价格,股票净值指的是:公司资本金、资本公积金、资本公益金、法定公积金、任意公积金、未分配盈余等项目的合计,它代表全体股东共同享有的权益,也称净资产。净资产的多少是由股份公司经营状况决定的,股份公司的经营业绩越好,其资产增值越快,股票净值就越高,因此股东所拥有的权益也越多。

通过市净率定价法估值时,首先,应根据审核后的净资产计算出发行人的每股净资产;其次,根据二级市场的平均市净率、发行人的行业情况(相同类行业公司股票的市净率)、发行人的经营状况及其净资产收益等拟订估值市净率;最后,还要依据估值市净率与每股净资产的乘积决定估值。3.净资产收益

简称ROE,他的计算方法为:ROE=净利润/平均股东权益的百分比。

净资产收益率是衡量股东资金使用效率的重要财务指标。

4.其他指标

有了以上的几个指标之后,还有其他关于公司的重要指标,比如这家公司是否自己的护城河,一个企业的护城河,是它在行业基本功上建立的高度,是它在行业里能够活下来的必要能力的叠加。巴菲特1993年在致股东的信中,第一次提出了“护城河”概念。他认为:公司本身等同于“城堡”,而城堡的价值是由“护城河”决定的。“护城河”的建设需要卓越的管理技巧。供应商的差异化与网络效应的外部化程度之间的关系,形成了一个有效的护城河的地图。

当然,还有其他很多重要的指标对公司进行估值。

看完估值我们还需要看这个公司所处的行业是属于朝阳行业,还是夕阳行业、是轻资产行业还是重资产行业,比如一家水泥生成商,就属于重资产行业他就需要场地,规模,员工,机器,原材料等各种因素,是实实在在的需要人力物力才能获得利润,关联的上下游产业链对它的经营都会产生影响,而比如金融行业和IT行业,最大的成本就是人力,一般来说就是几台电脑,服务器和办公的地方加上人才就可以了,没有需要大笔投入的重资产就可以产生利润。

希望对你有所帮助,欢迎点赞留言转发交流。